2017年12月13日に東証マザーズ市場へ上場する「グローバル・リンク・マネジメント」について概要と期待度を見ていきたいと思います。

グローバル・リンク・マネジメントの上場日は!?期待度は?

同社は投資用のマンションの企画・開発・販売・管理を行う不動産会社です。自社ブランドマンションである「アルテシモ」シリーズを東京都23区中心に展開しています。

不動産業界は成熟している現状があるものの、日本全体の傾向である「東京都心一極集中」が進む今、都心であっても入居できる物件が少ないのが現実です。

一方で都心であっても空き家が増加していることから、これらの土地を取得し投資用マンションの開発を行うことによって同社のビジネス拡大が見込める後ろ盾があると言えましょう。

どんなことをしている会社なの?

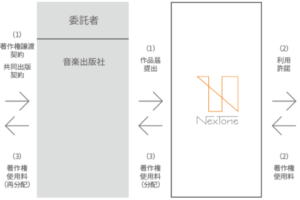

同社は投資マンションを中心とした不動産会社であり、マンションの企画から販売、管理

までの川上から川下までをワンストップで行う点に強みを持っています。

東京23区を中心に自社物件ブランド「アルテシモ」名義のマンション開発を行っています。近年ワンルームマンションへの個人投資家による投資が増えてきており、価格や家賃、空室率の低さから都内の投資用マンションの需要が逼迫しています。そこで同社はコンパクトマンションと銘打った「ワンルームマンション」の建設を行っています。

2017年の上場時現在で、「アルテシモ」ブランド等の開発物件数は78棟を誇り、管理戸数は1913戸となっています。また入居率は99.11%ということからも、高い入居率を誇っています。

同社はマンション建設のために土地の取得から始めます。上記のように仲介会社や開発事業者より土地を仕入れるほか、セミナー等で地主から土地を仕入れるなど工夫を行っています。

また投資マンションというと勧誘が多いイメージがありますが、個人投資家への販売はもちろんですが、不動産販売会社に対して業者販売を行ったり、国内のREIT運用会社等への販売を行ったりするなど、ニーズがある先に対しての販売網を有しています。その結果購入する約8割はリピーターや紹介によって賄うほどです。

また購入後は投資家に対して家賃保障を行う「サブリース契約」を請負、投資家の機会損失リスクを防ぎます。投資家は投資する以外にマンション管理等を行う必要がないのが特徴です。

このように同社は投資マンションの開発、販売、管理をワンストップで行っています。

今後はメインの不動産事業と併せて「IT領域」への開発を通じて相互シナジーを生み出せるようにするようです。特に平成28年12月以降の物件については、入居者が自身のスマホで部屋の電気やガスなどを制御できるようなアプリの開発に着手しています。

またその他のIT技術の開発を行っており、特に最近ではスマートフォン等で保有物件の売却相談や不動産投資を進めていくことができるようになっています。

また、投資後は平成30年2月にリリース予定のスマホアプリ「マンション経営プラットフォーム『Mansion Tech』」を用いれば、投資後の同社とのやり取りや情報収集をスマホ一つでできるようになります。

同社はハイクオリティの投資マンションの開発に精力を注いでおり、「駅がチカい(近い)」「高いチカ(地価)」「都心からチカい(近い)」の「3チカ」コンセプトに合った土地を仕入れるためにも、税理士や金融機関からの紹介を受けながらセミナーを実施しています。

駅から徒歩10分で、ターミナル駅まで30分圏内の物件を建設することで、投資家にとって長く安心して運用することができるよう配慮されています。

同社は2005年に現社長の金大仲氏によって設立し、創業以来投資用マンションの開発・販売を行っています。

売上や成長性は?

同社の業績は成長途上であるといえましょう。

売上については基本増収傾向にあります。一方の利益についても基本増益傾向にあります。市況によって業績のブレが生じやすい不動産業界ですが、収益性の高く、投資家の満足の高い都心中心でビジネスしている同社の業績を大きくぶれることが少ないでしょう。

配当政策については、配当性向13%を基本として配当を出していく予定です。これまでは配当を出さずに内部留保を高めてきましたが、上場を機に配当を出していく方針です。配当は年1回一括配当を予定しております。今期のEPS予想が184円であり、仮に配当性向13%を当てはめると「24円」と想定できます。配当利回りで考えると1%ほどを見込めます。

今回のIPOによって市場より吸収される金額が10億円ほどで、比較的小さな上場となります。マザーズ銘柄で低PERの不度産株、かつIT領域にも進出しているという点から、すでに上場している「インベスタークラウド」のような高騰が期待できそうです。

大株主を見ると、金社長と資産管理会社で8割を超える株式保有となります。その他役員や従業員、関係会社が名を連ねていますが、先ほどの同業である「インベスタークラウド」も同社の大株主に名を連ねています。

今回大株主に対して180日のロックアップ制限がかかっており、市場に出回る株式は半年間約37万株のみとなっています。非常に需給が逼迫するため初値および上場後の株価の高騰は不可避です。

売出は筆頭株主の金社長のみとなっており、売却によって資産管理会社の「(株)G2A」が筆頭株主になりますが、金社長の実質的支配者には代わりありません。今回は売出株と公募株が5対5となっているため、市場からの資金調達と同社のパブリック化が中心の上場であるといえます。

公募分の約4億円の資金は不動産開発のための土地取得やIT技術の開発等に使われる予定です。

どうやって&どこで新規上場銘柄を買えるの?

今回の「グローバル・リンク・マネジメント」の取り扱い証券会社を以下にまとめましたので参考にしてください。

今回は中小型IPOに強みを持つSMBC日興証券が主幹事を務めます。今回の割当株式数は圧倒的に少ないため、当選確率は非常に少ないでしょう。

ネット証券であればSBI証券かマネックス証券であれば当選する確率はありますのでトライして見ましょう。

著者のまとめ

12月13日に上場する同社は同日に上場する他3社に比べて非常に注目度が高いです。不動産業界という割安株が多いマーケットに上場してくる同社は、流動株数が圧倒的に少なく激しいマネーゲームを演出することでしょう。

東京都心に投資用マンションの開発を行う同社ですが、2020年の東京オリンピック後の不動産価格に少々懸念はあるものの引き続き高い成長性を誇るでしょう。

全力投球で投資をしてもいい会社であると思いますので、是非同社の上場に注目してください。

【3486】グローバル・リンク・マネジメントの気になる株価はこちら

【3486】グローバル・リンク・マネジメントのPTS株価(夜間取引値)はこちら

【3486】グローバル・リンク・マネジメントのADR株価(米国取引値)はこちら