2021年3月26日に東証マザーズ市場へ上場する「イー・ロジット」について概要と期待度を見ていきたいと思います。

イー・ロジットの上場日は!?期待度は?

同社はEC業者向け配送代行事業を行う会社です。

EC業者が増える中、梱包から配送までを一気通貫で対応できることを武器に、EC

業者より委託によって事業を展開しています。同業者でも既に上場している会社もあり、順調な値動きをしていることから同社も期待が持てるでしょう。

今回は同社の概要を通して事業の成長性等分析していきたいと思います。

| 企業名 | イー・ロジット |

| 上場市場 | 東証JQスタンダード |

| 銘柄コード | 9327 |

| 事業内容 | インターネット通販事業者の物流代行および物流業務コンサルティング |

| 所在地 | 東京都千代田区 |

| 設立 | 2000年 |

| 従業員 | 685名 |

| 会社HP | https://www.e-logit.com/ |

| 監査法人 | EY新日本 |

| 上場日 | 2021年3月26日(金) |

| 主幹事 | いちよし証券 |

| BB期間 | 2021年3月10日(水)~ 2021年3月16日(火) |

| 価格決定日 | 2021年3月17日(水) |

| 購入申込期間 | 2021年3月18日(木)~ 2021年3月23日(火) |

どんなことをしている会社なの?

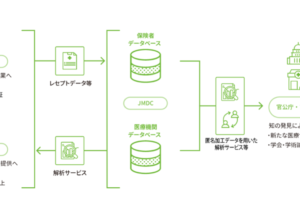

(参照:https://www.e-logit.com/outsourcing/)

同社は2000年に創業した会社で、船井総合研究所出身の角井亮一氏によって設立されました。

同社は創業来EC事業者向けの物流代行や物流コンサルティングを行っており、EC業者が得意としていない物流分野を丸ごと引き受ける形で運営代金を受領しています。

同社の事業セグメントは「物流代行サービス」、「運営代行サービス」、「物流コンサルティングサービス」の3セグメントで構成されています。

物流代行サービスは、EC事業者より商品を預かり、保管管理からピッキング、梱包から配送までを事業者に代わって対応するサービスとなっています。

運営代行サービスは、物流代行サービスに付随し、商品撮影からサイトアップ、受注処理といったカスタマーセンターとしての役割を担っているサービスです。

物流コンサルティングサービスはこれまでのノウハウを生かした付随業務であり、事業者向けに情報発信やコンサルティングサービスを提供しています。

現在、東京・埼玉・大阪に計6拠点のフルフィルメントセンターを構えており、関東圏・関西圏共に対応できる体制を整えています。

主要顧客はLDH JAPANやカーブスジャパンとなっており、人気アーティストEXILE等が所属する事務所からの物流受託などを手掛けている状況です。

上場後は更なる事業拡大を行う見込みです。

| 2016年3月期 | 2017年3月期 | 2018年3月期 | 2019年3月期 | 2020年3月期 | |

| 売上高(百万円) | 3,786 | 3,810 | 4,794 | 7,447 | 8,385 |

| 経常利益(百万円) | 235 | 196 | 235 | 390 | 103 |

| 当期純利益(百万円) | 163 | 118 | 158 | 270 | 77 |

| 純資産額 (百万円) | 523 | 626 | 772 | 1,027 | 1,086 |

| BPS(円) | 387,126 | 463,852 | 571,742 | 381 | 402 |

| EPS(円) | 120,846 | 87,726 | 117,376 | 100 | 28 |

| 自己資本比率(%) | 35.5 | 41.60 | 37.8 | 34.2 | 33.1 |

| ROE(%) | 36.6 | 20.6 | 22.7 | 30 | 7.2 |

| 配当性向(%) | 9.1 | 10.8 | 8.9 | 6.8 | 7.1 |

業績は順調に成長しています。売上高は5期連続の増収となっており、利益面ではやや波があるものの、着実に事業拡大している最中と言えます。

尚、2021年3月期3Q(2020年12月)の売上高は7,970百万円、経常利益は209百万円と、このまま進めば過去最高業績も見えてきている状況です。

配当はこれまでも配当を出してきており、上場後も内部留保や投資を優先しつつも配当をだしていく方針です。前期の配当利回りは0.1%であったものの、今後の目線は未定です。

| 公募株数 | 総数915,600株 (内、公募540,000株、売出375,600株) |

| OA分 | 133,200株 |

| 発行済み株数 | 3,400,000株 |

| 想定価格 | 1,500円(100株単位:15万円) |

| 仮条件 | 1,400円 ~ 1,500円 |

| 初値予想 | 1,800円 ~ 2,800円 |

| 想定PER | 約67倍 |

| 想定PBR | 約3倍 |

| 配当利回り | 0.1% |

| 想定時価総額 | 51億円 |

今回の上場にあたっての吸収金額は16億円で、時価総額が51億円と東証ジャスダック上場銘柄としては中型案件です。フルフィルメントセンターの新設が同社にとっての成長ドライバーとなるため、目論む投資に期待をもたれる状況であれば初値高騰も見えてくるでしょう。

| 株主名 | 保有割合 | ロックアップ |

| プログレス(株) | 24.99% | 90日間or1.5倍 |

| 角井 亮一 | 18.26% | 90日間or1.5倍 |

| 光輝物流(株) | 11.37% | 90日間or1.5倍 |

| 三菱商事(株) | 11.25% | |

| 行川 久代 | 8.30% | 90日間or1.5倍 |

| イー・ロジット従業員持株会 | 5.37% | 継続保有 |

| 白木 政宏 | 3.12% | 90日間or1.5倍 |

| (株)フルキャストホールディングス | 3.12% | |

| 大森 茂 | 2.69% | 90日間or1.5倍 |

| (株)カーブスジャパン | 1.25% |

同社の株主構成ですが、筆頭株主は代表取締役の角井亮一氏の資産管理会社であるプログレス株式会社で25%を保有する大株主です。個人でも18%を保有する他、親族会社でもある光輝物流を含めると過半数近くを保有することになります。

その他役員及び従業員、取引先が株式を保有しています。

今回の売出は三菱商事を含め2者で、376,500株の売出です。

今回は公募で7.2億円の資金調達を行い、調達資金は新規のフルフィルメントセンター開設費用や運転資金に充てる予定です。

尚、大株主には90日及び公募価格1.5倍のロックアップがかかっております。角井社長を含め経営陣での売却リスクは低い一方、取引先の事業会社によるエグジットの可能性はあるので注意が必要です。

今回は公募が売出を上回る資金調達案件で、フルフィルメントセンターの増加が同社の成長ドライバーであることから、前向きなIPOであると言えます。

どうやって&どこで新規上場銘柄を買えるの?

今回の「イー・ロジット」の取り扱い証券会社を以下にまとめましたので参考にしてください。

| 割当率 | 株数 | ||

| 主幹事 | いちよし証券 | 78.23% | 820,500株 |

| 幹事 | みずほ証券 | 6.10% | 64,000株 |

| SBI証券 | 4.36% | 45,700株 | |

| 岩井コスモ証券 | 2.61% | 27,400株 | |

| 岡三証券 | 2.61% | 27,400株 | |

| 東海東京証券 | 2.61% | 27,400株 | |

| 極東証券 | 0.87% | 9,100株 | |

| 東洋証券 | 0.87% | 9,100株 | |

| マネックス証券 | 0.87% | 9,100株 | |

| 楽天証券 | 0.87% | 9,100株 |

今回の主幹事はいちよし証券が主幹事を務めます。その他みずほ証券を含めた9社が幹事を務めます。

著者のまとめ

EC事業者が事業を伸ばす中、課題に上がる物流面ををサポートする事業で伸ばしてきた同社としては、IPOを皮切りに更なる発展をしたいところ。初値はある程度高いことが予想されますが、戦略通りに事業が進むかがやや気になるところです。